Teoréticamente, los precios futuros del crudo reflejan las expectativas que tienen los participantes del mercado con respecto a la demanda y el suministro futuros, así como también su incertidumbre en general.

El mercado futuro del crudo es un mercado interesante para analizar. Las leyes del costo de transportación, demanda y suministro aún aplican pero el riesgo geopolítico descansa sobre precios relativos.

Históricamente, la curva del petróleo futuro se encuentra, con frecuencia, en prima de aplazamiento, que significa precios más altos para contratos de corto plazo y no para contratos de largo plazo. Esto se explica con frecuencia por un término teorico llamado ¨interés conveniente¨. El interés conveniente es conceptualmente similar a los dividendos en equidad, cuando favorece la posesión física de la acción sobre el pago vencido de entrega futura de los dividendos de pagos en efectivo. En el mercado del crudo, el interés conveniente puede señalar preocupación del mercado en el suministro futuro del petróleo (o en su entrega), debido a algunas preocupaciones geopolíticas y la tendencia de favorecer el almacenamiento de la mercancía ahora.

En esta entrada, no vamos a indagar en la economía teoretica detrás de los cambios de precio o su propagación. En vez, examinaremos los precios diarios de los primeros cuatro contratos (4) de WTI CL futuros listados en NYMEX. Luego, usando reglas de intercambio para mercadeo de contratos WTI/CL, calcularemos el número de días de entrega mensual para cada contrato para construir la curva de futuros. Finalmente, llevaremos a cabo el principal componente de análisis (PCA) en un intento por descubrir los impulsadores base que están detras de los cambios de la curva de futuros (ej. nivel y forma general).

¿Por qué nos debe importar?

El diseño del futuro del mercado de petróleo es muy complejo y, en esta entrada, intentaremos descubrir y simplificar los impulsadores que están detrás reflejados en los precios diarios relativos de diferentes contratos para un mejor entendimiento y mejor cobertura para un portafolio de instrumentos.

Trasfondo

La demanda general para productos de petróleo es altamente estacional y es mayor durante los meses de invierno, cuando los países del hemisferio norte incrementan su uso de aceites de calefacción destilados y combustibles residuales. El suministro de crudo, inlcuyendo tanto la producción como las importaciones netas, también muestra una variación estacional similar pero con una magnitud menor.

Durante los meses de verano, el suministro excede la demanda y los inventarios de petróleo se cnstruyen normalmente; en cambio durante el invierno, la demanda excede el suministro y los inventarios se ahogan. Como resultado, los inventarios demuestran estacionalidad también.

En teoría, los precios futuros se calculan de la siguiente manera:

\[F_{t,T}=s_t\times e^{(r_{t,T}+x_{t,T}-q_{t,T})(T-t)}\]

Donde:

- $F_{t,T}$= precios futuros a tiempo ($t$) para entrega a $T$.

- $S_t$ = precios foco WTI para distribución a Cushing, OK

- $t$ = tiempo actual

- $T$ = tiempo de entrega futura

- $r_{t,T}$ = nominal (por año) tasa de interés en un tiempo ($t$) para madurez

$T$ - $x_{t,T}$ = nominal (por año) costo de almacenamiento marginal en un tiempo

($t$) para entrega $T$. - $q_{t,T}$ = nominal (por año) interés teorético conveniente en un tiempo

($t$) para entrega $T$

Ahora, tomemos el algoritmo por ambos lados:

\[\ln(F_{t,T}) = \ln(S_t) + (r_{t,T}+x_{t,T}-q_{t,T})(T-t) \]

Para llevar a cabo nuestro análisis, usaremos el logaritmo de precios futuros e incluiremos el ingreso de los precios foco WTI dentro del conjunto de datos.

Luego calcularemos el valor neto de la tasa de interés, almacenamiento y las tazas de interés teorético conveniente (i.e. ), que se puede presentar de la siguiente manera:

\[\phi_{t,T} = r_{t,T}+x_{t,T}-q_{t,T} = \frac{\ln(F_{t,T}/S_t)}{T-t}\]

Nótese que $\phi_{t,T}$ teoréticamente consiste en tres factores correlacionados vagamente (interés, almacenamiento e interés annual de conveniencia), de manera que esperamos que al poner en práctica un análisis de tipo PCA debe producir por lo menos tres (3) factores.

Preparación de Datos

En este ensayo, usaremos las marcas de cierre de los cuatro contratos futuros de mercadeo NYMEX del sitio web EIA. Además, también usamos los precios foco para WTI del crudo en Cushing, OK (entrega de locaciones para los contratos de NYMEX CL) y del sitio web EIA también.

Para compilar nuestro conjunto de datos, usamos el número de días del mes de entrega como nuestro horizonte (ej. La variable independiente de la curva futura). Nos referimos a esto como días den entrega o DTD.

Ahora, de acuerdo a la especificación del producto NYMEX, el mercadeo de un contrato de crudo futuro se termina con base en la(s) siguiente(s) regla(s):

“La actividad comercial en el actual mes de entrega debe cesar al tercer día hábil previo al día veinticinco del calendario del mes continuando con el mes de entrega. Si el día 25 del calendario mensual es un día no hábil, la actividad comercial debe cesar en el tercer día hábil previo al último día hábil continuando con el día 25 del calendario. En el evento en que el calendario intercambiable del día feriado oficial cambie subsecuentemente con la cotización en bolsa de crudos futuros, la fecha de expiración original listada debe mantenerse efectiva. En el evento en que el día de expiración originalmente listado se declare un día feriado, la expiración se moverá al día hábil inmediatamente anterior”

Usando las reglas de la actividad comercial del último día, determinamos cuándo el contrato frontal se cambia por el contrato del mes siguiente y, por tanto, calculamos los días de comercio apropiados para el primer día de entrega mensual.

Para calcular los días de comercio o actividad comercial, ajustando para fines de semana y festivos, hemos usado las funciones de calendario de NumXL con el calendario USD.

Como resultado, para cada día de actividad comercial, usamos cuatro (4) contratos para construir la curva del futuro (precios futuros vs. número de días de entrega (DTD, por sus siglas en inglés).

Luego, en cada día, usando la curva de futuro que pueden ver anteriormente, interpolamos/extrapolamos (tira cúbica) los precios futuros por términos entregados oscilando entre 10 a 120 días (12 términos).

Después, usando la fórmula que vemos abajo, transformamos los precios futuros en una red de tasa de interés, costo de almacenamiento e interés conveniente (i.e. $\phi_{t,T}$)

\[\phi_{t,T} = r_{t,T}+x_{t,T}-q_{t,T} = \frac{\ln(F_{t,T}/S_t)}{T-t}\]

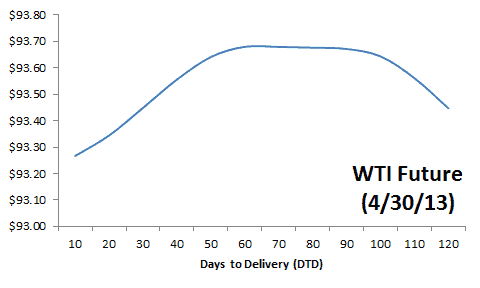

Por ejemplo, en abril 29 de 2013, la curva futura WTI exhibe una curva en forma de montículo o joroba:

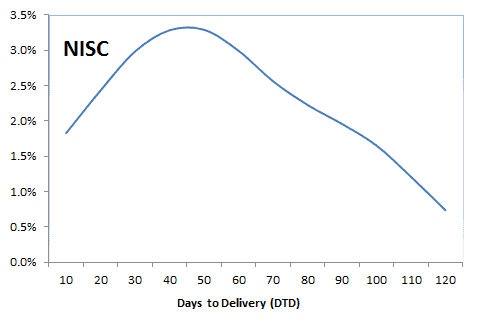

En el mismo día, la tasa de interés neto implícita (calculada), almacenamiento e interés conveniente (NISC) para cada término de entrega, el $\phi_{t,T}$ muestra la siguiente forma (gráfica abajo).

Aunque los precios futuros entre 50-100 DTD se mantienen sin cambios, el interés neto subyacente, el almacenamiento y el interés conveniente cambia debido al cambio en el tiempo de entrega.

Finalmente, calculamos doce (12) series de tiempo para el interés neto, el almacenamiento y el interés conveniente (NISC) para los términos de entrega oscilando entre 10 a 120 días.

Analisis

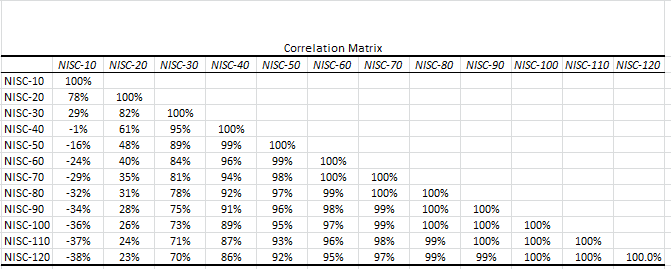

Examinemos primero la correlación entre las doce sries de tiempo de entrada NISC.

Las entregas de corto plazo (< 30 días) del NISC semanal correlacionado con futuros de largo plazo. Nótese que este fonómeno no se encuentra en los precios brutos futuros.

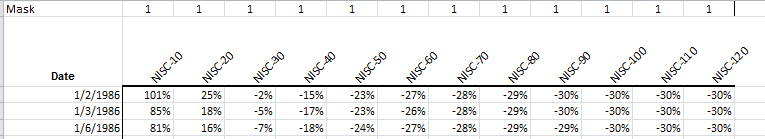

Ahora, hagamos un análisis PCA. Antes de sacar la herramienta, insertemos una fila arriba de los datos de ingreso para la variable conocida como ¨mask o bandera¨ y configuremos todos sus valores como 1. Esto nos ayudará a excluir las variables de ingreso sin re-hacer el análisis.

Saquemos la herrmienta de PCA, especifiquemos las variables de entrada y calculemos las estadísticas PCA.

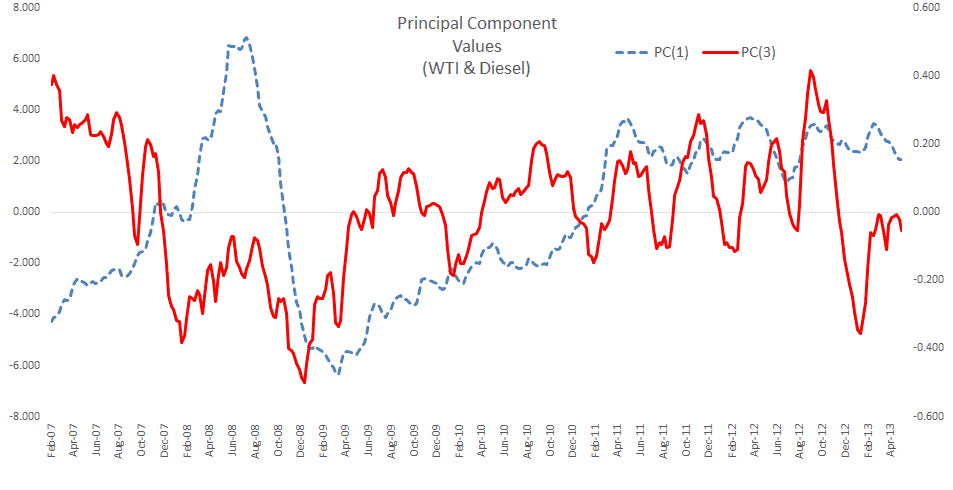

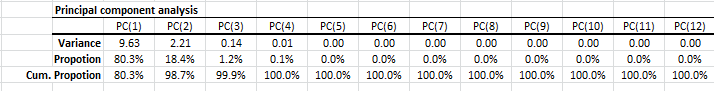

PCA muestra que los primeros dos componentes (llamados conductores) dan cuenta del 98.7% de la variacion total y los primeros tres componentes principales capturan el 99.9%.

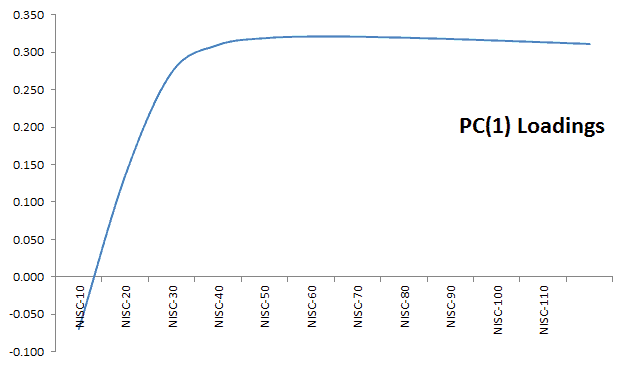

Examinemos las entradas de embarque de esos conductores en un intento de encontrar un agente físico/práctico para ellos. Para el primer componente principal:

Los primeros embarques PC (también conocidos por el término estructura) exhiben un patrón similar a la curva de interés.

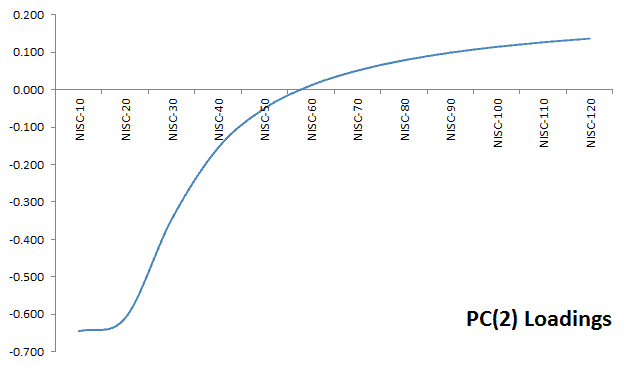

El segundo componente principal de embarque (conocido también como conductor) exhibe el siguiente patrón:

This pattern is similar to PC1, with the exception of curvature for the 10-20 day period, and negative values up to 50 days. This can be assumed as a proxy for the interest of convenience; short-term tenors have negative values, causing future prices to rise and strengthening the deferral.

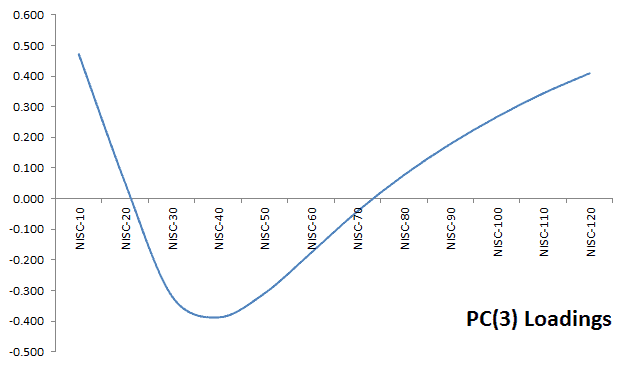

The third first component is relatively difficult to explain:

¿Puede ser este el costo del almacenamiento por año? Poco probable ya que el almacenaje llega a negativo entre los 20 y 70 días de entrega. Afortunadamente, su varianza y contribución a la variación general son relativamente pequeñas.

Conclusion

En resumen, encontramos que el interés neto, el almacenamiento y el interes conveniente (NISC) de WTI futuros se ve impulsado en primer lugar por dos conductores no correlacionados. El primer conductor exhibe una estructura de término similar a la curva de interés y el segundo fue conjurado como un agente de interés de conveniencia.

!Espera un minuto!

Usted se debe preguntar: ¿puedo sacar ventaja de un intrumento de tasa de interés (ej, eurodolar, swaps, etc) para cubrir la exposición de la tasa de interés en mi portafolio de WTI futuros?

En un ensayo posterior, examinaremos la curva de datos de interés LIBOR en nuestro análisis y mejoraremos nuestro riesgo más allá de los conductores, aislando el almacenaje y el interés conveniente de las tasas de interés.

¿Por qué nos importa?

Un portafolio de contratos WTI futuros puede ser cubierto (97.8% efectivo) para cambios de precios no identificados usando solamente dos (2) contratos a futuro diferentes.

- ¿Qué pasa con los cambios no identificados?

- ¿Cuál es la ración de cobertura?

- ¿Qué tan frecuentemente re-balanceamos la cobertura?

En un próximo documento, discutiremos la cobertura en relación con PCA con más detalle.

¿Por qué paramos aquí?

Hay mucho material qué digerir aquí, de manera que optamos por tomar una pausa en este punto para darles la oportunidade de digerir la información y que se sientan más cómodos con nuestra discusión anterior, y puedan prepararse para un manejo más avanzado del tema.